来春にも、3メガなど参加。

日銀が、中央銀行の発行するデジタル通貨(CBDC)に関する実証実験を民間銀行と行う。

2023年春以降に3メガバンクなどが参加。

実際に「デジタル円」が導入された場合、銀行口座でのやりとりが円滑にできるかどうかといった課題なそを検証する。

CBDCは中央銀行が発行する電子的な通貨で、日銀は現時点で「発行する計画はない」としているが、

誰かに配慮した発言だろう。

一方で、昨年4月にシステム上で基本機能に関する実証実験を開始している。

今年4月からは第2弾として外部システムとの連携など、より複雑な機能の実験を進めている。

‘@時代に逆行する新紙幣いらないだろう、麻生くん。

こちらは発行主体もなく、中央銀行の信用の裏づけもない。

通貨やお金とは国が信用を与えて、一定の価値の尺度で交換や支払い、貯蔵ができるように発行しているもの。

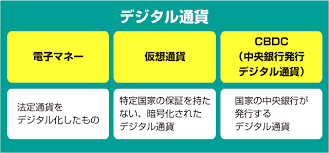

「デジタル通貨」という概念は定義が定まっているわけではないが、

紙幣や硬貨のような現金ではなくデジタルの状態で持つことができ、支払いができるデジタルの「お金」。

支払い方法の観点では、「キャッシュレス決済」と呼ばれる。

デジタル通貨のもっとも一般的な使われ方は、電子マネー。

多様なデジタル通貨を使ったキャッシュレス決済サービスが出現しているが、

これらはすべて日本円(日本の場合)という法定通貨をベースに交換できることで通貨の価値を保証している。

これを一歩進め、国が発行主体になったCBDC)も、世界的に見るとすでにいくつか使われている。

国が発行する法定通貨建てのデジタル通貨は、デジタルのため偽造が困難なこと、

持ち運ぶ必要がなく盗難が難しいこと、支払時に触れる必要がないこと、

さまざまなサービスやアプリケーションに結びつけやすいなどのメリットがある。

日銀のCBDCの特徴の一つにお金を即時にやりとりできる点がある。

クレジットカードなどは利用者の支払いからお店への入金まで1カ月程度かかるが、

CBDCは支払いと同時に入金される。

夜間や休日も銀行間の送金が可能なため、利便性が向上する。

企業などが提供する電子決済は、使えるお店が限られるが、CBDCは現金のようにどこでも使える仕組みとなる。

メガバンクなどと行う実証実験では災害時などを想定し、インターネットがない環境でも使えるかどうか確かめる。

CBDCは世界の中銀の9割が研究しており、日本も米欧と足並みをそろえている。

導入にあたってはハッキングなどのリスクを抑える必要がある。

中銀が個人や企業の決済情報をどの程度管理すべきかという議論もあり、FRBでは導入の最終判断を下していない。

日銀は2026年までに発行の可否を判断するとしている。